Als ondernemer ken je het probleem: je ziet een kans om te groeien, maar je hebt niet genoeg kapitaal om die kans te grijpen. Traditionele banken zijn traag, vragen veel papierwerk, en wijzen vaak af. CapitalBox positioneert zich als het snelle alternatief voor MKB-ondernemers die binnen dagen toegang willen tot zakelijke financiering.

Maar is CapitalBox echt zo goed als ze beloven? In deze uitgebreide review onderzoek ik alle aspecten van deze zakelijke financier. Van kosten en voorwaarden tot klantervaringen op Trustpilot. Na het lezen weet je precies of CapitalBox geschikt is voor jouw bedrijf.

Binnen 5 minuten aangevraagd (vrijblijvend)

Open CapitalBoxlening

lening

Betaalmethode

Wat is CapitalBox?

CapitalBox is een online zakelijke financier die zich richt op kleine en middelgrote ondernemingen (MKB) in Nederland. Het bedrijf is onderdeel van Ferratum Group, een Fins fintech-bedrijf dat sinds 2015 genoteerd staat aan de Frankfurt Stock Exchange. Deze naam kun je ook kennen van andere leningaanbieders zoals Saldodipje.

CapitalBox is gevestigd in Stockholm, Zweden, en staat onder toezicht van de Zweedse Financial Supervisory Authority (FSA). Nederlandse klanten worden bediend door Nederlandstalige medewerkers vanuit Stockholm. Het bedrijf is actief in 25 landen en heeft zich gespecialiseerd in snelle zakelijke financiering zonder de bureaucratie van traditionele banken.

De missie van CapitalBox is helder: ondernemers helpen om snel toegang te krijgen tot kapitaal wanneer ze dat nodig hebben, met transparante voorwaarden en persoonlijke begeleiding.

Producten van CapitalBox

CapitalBox biedt drie hoofdproducten voor zakelijke financiering:

1. Zakelijke lening

Dit is het kernproduct van CapitalBox. Een vaste lening met een vast bedrag, vaste looptijd, en vaste maandelijkse aflossing. Geschikt voor investeringen zoals machines, voertuigen, voorraad, of uitbreiding van je team.

Kenmerken

- Leenbedrag: €5.000 tot €500.000

- Looptijd: 6 tot 36 maanden

- Rente: 0,5% tot 3,5% per maand (gemiddeld 1,1% p/m)

- Afsluitkosten: 2,95% over geleende bedrag

- Aflossing: Vaste maandelijkse termijnen

2. Zakelijk krediet

Een flexibele kredietlijn waarbij je alleen rente betaalt over het bedrag dat je daadwerkelijk opneemt. Ideaal voor fluctuerende werkkapitaalbehoeften.

Kenmerken

- Flexibele opname en terugbetaling

- Alleen rente over opgenomen bedrag

- Geschikt voor cashflow management

3. Factuuraankoop

CapitalBox koopt je openstaande facturen op, zodat je niet hoeft te wachten op betaling van klanten. Dit verbetert je cashflow direct.

Kenmerken

- Directe betaling voor openstaande facturen

- Geen wachten op klantbetalingen

- Verbetert cashflow

In deze review focus ik op het meest populaire product: de zakelijke lening.

Voorwaarden voor een CapitalBox lening

Om in aanmerking te komen voor een zakelijke lening bij CapitalBox moet je bedrijf aan een aantal voorwaarden voldoen.

Bedrijfsvereisten

Je bedrijf moet minimaal 24 maanden actief zijn en ingeschreven staan bij de Kamer van Koophandel. CapitalBox richt zich dus niet op startende ondernemers, maar op bedrijven die al bewezen hebben levensvatbaar te zijn.

Het bedrijf moet gevestigd zijn in Nederland op een fysieke werklocatie met een geldig adres. Een postbusadres is niet voldoende. Daarnaast moet je beschikken over een Nederlandse zakelijke bankrekening.

Omzetvereisten

Je bedrijf moet een minimale jaaromzet van €50.000 draaien. Dit is een relatief lage drempel vergeleken met traditionele banken, maar betekent wel dat zeer kleine eenmanszaken mogelijk niet in aanmerking komen.

De omzet moet aantoonbaar zijn via je bankafschriften. CapitalBox vraagt toegang tot je zakelijke bankrekening via een beveiligde PSD2-koppeling om je cashflow en omzet te verifiëren.

Eigenaarsvereisten

Alle eigenaren (DGA’s) van het bedrijf moeten woonachtig zijn in Nederland. Dit is een belangrijke voorwaarde die buitenlandse eigenaren uitsluit.

Daarnaast mogen er geen openstaande claims tegen de eigenaren zijn. CapitalBox checkt dit tijdens het aanvraagproces.

Bedrijfstypes

CapitalBox accepteert verschillende bedrijfsvormen:

- Eenmanszaak

- BV (Besloten Vennootschap)

- NV (Naamloze Vennootschap)

- VoF (Vennootschap onder Firma)

- ZZP’ers

Zekerheden

Een groot voordeel van CapitalBox is dat er geen zakelijke zekerheden vereist zijn. Je hoeft geen bedrijfsmiddelen te verpanden of onderpand te stellen. Dit maakt het toegankelijker dan traditionele bankleningen die vaak wel zekerheden eisen.

Het aanvraagproces: 5 stappen

CapitalBox belooft een snel en eenvoudig aanvraagproces. Laten we kijken hoe dit in de praktijk werkt.

Stap 1: Online formulier invullen (1 minuut)

Je begint met het invullen van een kort online formulier op de website van CapitalBox. Hier geef je aan:

- Hoeveel je wilt lenen

- Voor welke looptijd

- Je zakelijke e-mailadres

- Je telefoonnummer

- Je wettelijk geregistreerde handelsnaam

Dit formulier is volledig gratis en niet bindend. Je kunt op elk moment stoppen zonder verplichtingen.

Stap 2: Persoons- en bedrijfsgegevens (3 minuten)

In de tweede stap vul je meer gedetailleerde informatie in over jezelf en je bedrijf:

- KvK-nummer

- BSN-nummer

- Bedrijfsadres

- Aantal jaren actief

- Jaaromzet

Ook hier geldt: de aanvraag is gratis en niet bindend.

Stap 3: iDEAL verificatie

Om je identiteit te verifiëren, vraagt CapitalBox je om een iDEAL-betaling van €0,01 te doen. Dit is een standaard verificatiemethode die veel online diensten gebruiken. Het bedrag wordt direct teruggestort.

Deze stap zorgt ervoor dat CapitalBox kan verifiëren dat je toegang hebt tot de zakelijke bankrekening die je hebt opgegeven.

Stap 4: Offerte ontvangen (binnen 24 uur)

Na het indienen van je aanvraag beoordeelt CapitalBox je aanvraag automatisch. Dit gebeurt via een algoritme dat je cashflow, omzet, en financiële gezondheid analyseert.

Binnen 24 uur ontvang je een vrijblijvende offerte in je mailbox. Deze offerte bevat:

- Het goedgekeurde leenbedrag

- De looptijd

- Het rentepercentage

- De maandelijkse aflossing

- De totale kosten

Je bent op geen enkele manier verplicht om deze offerte te accepteren. Je kunt rustig de tijd nemen om de voorwaarden te bestuderen.

Stap 5: Goedkeuring en uitbetaling (binnen 1 werkdag)

Als je besluit om door te gaan met de lening, keur je deze goed via iDIN (je online bankieren inloggegevens). Dit is een veilige manier om digitaal te ondertekenen.

Na goedkeuring wordt het geld binnen 1 werkdag overgemaakt naar je zakelijke rekening. Dit is aanzienlijk sneller dan traditionele banken, die vaak weken of zelfs maanden nodig hebben.

Kosten en rente: Wat betaal je echt?

Dit is misschien wel het belangrijkste onderdeel van deze review. Wat kost een lening bij CapitalBox nu echt?

Rentepercentages

CapitalBox hanteert een maandelijkse rente tussen 0,5% en 3,5% per maand. Het gemiddelde rentepercentage is 1,1% per maand.

Let op: Dit is rente per maand, niet per jaar. Om dit om te rekenen naar een jaarlijks percentage (APR), moet je vermenigvuldigen met 12 en rekening houden met samengestelde rente.

Voorbeelden

- 0,5% per maand ≈ 6,2% per jaar

- 1,1% per maand ≈ 14% per jaar

- 3,5% per maand ≈ 51% per jaar

Dit is aanzienlijk hoger dan traditionele bankleningen (meestal 3-8% per jaar), maar vergelijkbaar met andere alternatieve financiers zoals Qeld, Swishfund, en BridgeFund.

De rente die je krijgt hangt af van je risicoprofiel. Bedrijven met een sterke cashflow, hoge omzet, en goede financiële gezondheid krijgen de laagste rente (rond 0,5% p/m). Bedrijven met een hoger risicoprofiel betalen meer.

Afsluitkosten

Naast de maandelijkse rente betaal je ook éénmalige afsluitkosten van 2,95% over het geleende bedrag.

Voorbeeld

- Lening van €10.000

- Afsluitkosten: €295

- Je ontvangt: €9.705 (of je betaalt €295 extra bij eerste termijn)

Totale kosten voorbeeld

Laten we een concreet voorbeeld doorrekenen om te zien wat een lening bij CapitalBox echt kost.

Scenario: €20.000 lenen voor 24 maanden tegen 1,1% p/m

- Leenbedrag: €20.000

- Looptijd: 24 maanden

- Rente: 1,1% per maand

- Afsluitkosten: 2,95% = €590

Maandelijkse aflossing

- Hoofdsom per maand: €20.000 / 24 = €833,33

- Rente eerste maand: €20.000 x 1,1% = €220

- Rente daalt elke maand (want restschuld daalt)

- Gemiddelde maandelijkse betaling: ongeveer €950

Totale kosten

- Totaal terugbetaald: ongeveer €22.800

- Waarvan rente: ongeveer €2.800

- Afsluitkosten: €590

- Totale kosten: €3.390 (17% van leenbedrag)

Dit is een aanzienlijk bedrag, maar wel transparant en vooraf duidelijk.

Geen verborgen kosten

Een groot pluspunt van CapitalBox is dat er geen verborgen kosten zijn. Wat je ziet in de offerte is wat je betaalt. Geen:

- Administratiekosten

- Dossierkosten

- Maandelijkse servicekosten

- Boetes bij vervroegd aflossen

Boetevrij vervroegd aflossen

Als je de lening eerder wilt aflossen, mag dat zonder boete. Je betaalt alleen rente tot de dag dat je aflost. Dit is een groot voordeel ten opzichte van veel traditionele bankleningen die wel boetes rekenen.

Voorbeeld

- Je leent €20.000 voor 24 maanden

- Na 12 maanden heb je extra kapitaal

- Je lost de resterende €10.000 vervroegd af

- Je betaalt geen boete, alleen de rente tot die dag

- Je bespaart 12 maanden rente

Aflossing: Hoe betaal je terug?

De aflossing van een CapitalBox lening werkt via vaste maandelijkse termijnen.

Maandelijkse betaling

Elke maand betaal je een vast bedrag dat bestaat uit:

- Een deel aflossing van de hoofdsom

- Een deel rente over de resterende schuld

De rente daalt elke maand omdat de restschuld daalt. Dit betekent dat je in het begin meer rente betaalt en later meer aflost.

Automatische incasso

De betaling gebeurt automatisch via je zakelijke bankrekening. Je hoeft niets handmatig over te maken. CapitalBox int het bedrag aan het einde van elke maand.

Zorg ervoor dat er voldoende saldo op je rekening staat om aanmanings-, vertraging- en incassokosten te vermijden.

Start aflossing

Je begint 30 dagen na goedkeuring en storting van de lening met terugbetalen. Dit geeft je een maand ademruimte om het geld te investeren voordat je moet beginnen met aflossen.

Late betaling

Als CapitalBox de betaling niet op tijd ontvangt, sturen ze een vriendelijke herinnering. Als je structureel niet kunt betalen, is het belangrijk om direct contact op te nemen met CapitalBox om een oplossing te zoeken.

Late betalingen kunnen leiden tot:

- Aanmaningskosten

- Vertragingsrente

- Incassokosten

- Schade aan je kredietwaardigheid

CapitalBox reviews – wat zijn de ervaringen van andere ondernemers?

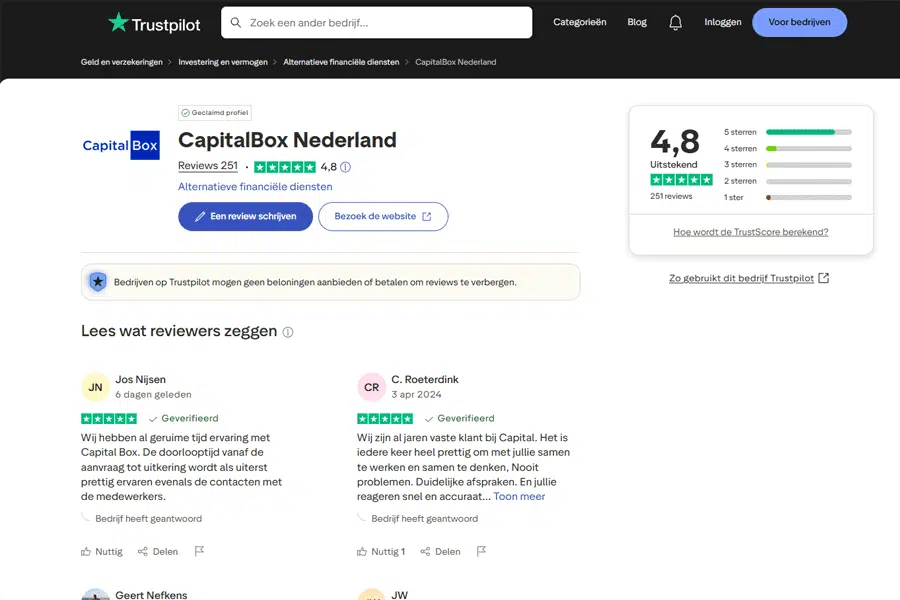

CapitalBox heeft een uitstekende reputatie op Trustpilot met een score van 4,8 uit 5 sterren op basis van 251 reviews. Dit is een zeer hoge score die wijst op grote klanttevredenheid.

Positieve ervaringen

De meeste klanten zijn zeer tevreden over CapitalBox. Laten we kijken naar enkele recente reviews.

“Wij hebben al geruime tijd ervaring met Capital Box. De doorlooptijd vanaf de aanvraag tot uitkering wordt als uiterst prettig ervaren evenals de contacten met de medewerkers.”

Jos Nijsen (6 dagen geleden) – 5 sterren

Deze review benadrukt twee belangrijke punten: snelheid en persoonlijke service. Jos is al langere tijd klant, wat wijst op tevredenheid en vertrouwen.

“Wij zijn al jaren vaste klant bij Capital. Het is iedere keer heel prettig om met jullie samen te werken en samen te denken, Nooit problemen. Duidelijke afspraken. En jullie reageren snel en accuraat.”

C. Roeterdink (3 april 2024) – 5 sterren

Ook hier zien we een langdurige klantrelatie. De review benadrukt het meedenken van CapitalBox, duidelijke afspraken, en snelle reacties. Dit zijn allemaal aspecten die ondernemers waarderen.

“Voor tijdelijke financiering voorraad was snel kapitaal nodig. Wij hebben dit binnen een weekje kunnen regelen. Als je digitaal je cijfers en bankgegevens kunt aanleveren heb je binnen 2-3 werkdagen je geld.”

Geert Nefkens (1 september 2021) – 5 sterren

Deze review geeft een concreet voorbeeld van een use case: voorraadfinanciering. Binnen een week geregeld, binnen 2-3 werkdagen geld op de rekening. Dit onderstreept de snelheid van CapitalBox.

“Was Snel en vakkundig geregeld, goede rente, afspraken goed nagekomen, ze doen wat ze zeggen, en helpen je in elke situatie. En geen advies als het nodig, voor vragen kun je ze altijd bereiken denken mee.”

JW (20 december 2019) – 5 sterren

Deze review vat veel voordelen samen: snelheid, vakkundigheid, goede rente, betrouwbaarheid, bereikbaarheid, en meedenken.

Terugkerende thema’s

Als we alle 251 reviews analyseren, zien we een aantal terugkerende thema’s:

- Snelheid: Klanten prijzen consistent de snelle doorlooptijd. Woorden als “snel”, “binnen een week”, “2-3 werkdagen” komen vaak voor.

- Persoonlijke service: Veel klanten waarderen het persoonlijke contact, het meedenken, en de bereikbaarheid van medewerkers.

- Betrouwbaarheid: Klanten benadrukken dat CapitalBox doet wat ze beloven. Afspraken worden nagekomen, communicatie is duidelijk.

- Lange klantrelaties: Opvallend veel reviews vermelden dat ze al jaren klant zijn. Dit wijst op tevredenheid en vertrouwen.

- Transparantie: Klanten waarderen de duidelijke voorwaarden en afspraken.

Negatieve reviews

Bij 251 reviews zijn er natuurlijk ook enkele negatieve ervaringen. Echter, deze zijn zeer beperkt. De verdeling van sterren laat zien dat het overgrote deel 5 of 4 sterren geeft.

De weinige negatieve reviews gaan vaak over:

- Afwijzing van aanvraag (bedrijf voldeed niet aan voorwaarden)

- Hogere rente dan verwacht (risicoprofiel)

- Communicatieproblemen in specifieke gevallen

Het is belangrijk om te benadrukken dat CapitalBox actief reageert op alle reviews, ook de negatieve. Dit toont betrokkenheid bij klanten.

Conclusie Trustpilot

Met een score van 4,8/5 sterren op basis van 251 reviews behoort CapitalBox tot de best beoordeelde zakelijke financiers in Nederland. De consistente lof over snelheid, service, en betrouwbaarheid is indrukwekkend.

Voordelen van geld lenen via CapitalBox

Na analyse van alle informatie en klantervaringen zijn dit de belangrijkste voordelen van CapitalBox:

1. Snelheid

Dit is het grootste voordeel. Binnen 24 uur een offerte, binnen 1 werkdag geld op je rekening na goedkeuring. Voor ondernemers die snel moeten handelen is dit van onschatbare waarde.

Traditionele banken hebben vaak weken of maanden nodig. CapitalBox kan binnen een week het hele proces afronden.

2. Geen zakelijke zekerheden

Je hoeft geen bedrijfsmiddelen te verpanden of onderpand te stellen. Dit maakt het toegankelijker en minder risicovol voor je bedrijf.

3. Boetevrij vervroegd aflossen

Als je de lening eerder kunt aflossen, mag dat zonder boete. Je bespaart dan rente. Dit geeft flexibiliteit.

4. Transparante kosten

Alle kosten zijn vooraf duidelijk. Geen verborgen kosten, geen verrassingen. Wat je ziet in de offerte is wat je betaalt.

5. Persoonlijke service

Klanten prijzen consistent de persoonlijke benadering, het meedenken, en de bereikbaarheid van medewerkers. Je bent geen nummer.

6. Geen BKR registratie

CapitalBox registreert de lening niet bij het BKR. Dit betekent dat het je persoonlijke kredietwaardigheid niet beïnvloedt.

7. Volledig online proces

Geen papierwerk, geen kantoorbezoeken. Alles regel je online vanuit je eigen kantoor.

8. Flexibele looptijden

Je kunt kiezen voor een looptijd tussen 6 en 36 maanden, afhankelijk van wat bij je situatie past.

9. Breed scala aan bedrijfstypes

Eenmanszaken, BV’s, VoF’s, ZZP’ers – allemaal welkom.

10. Bewezen track record

Onderdeel van Ferratum Group, actief in 25 landen, onder toezicht van FSA. Dit geeft vertrouwen.

Nadelen van CapitalBox

Geen enkel financieringsproduct is perfect. Ook CapitalBox heeft nadelen waar je rekening mee moet houden.

1. Relatief hoge kosten

Dit is het grootste nadeel. Met rentes tussen 0,5% en 3,5% per maand (gemiddeld 1,1% p/m) is CapitalBox aanzienlijk duurder dan traditionele bankleningen.

Een traditionele banklening heeft vaak een rente van 3-8% per jaar. Bij CapitalBox betaal je gemiddeld 14% per jaar, en in het slechtste geval tot 51% per jaar.

Deze hogere kosten zijn de prijs die je betaalt voor snelheid, toegankelijkheid, en flexibiliteit. Maar het blijft een aanzienlijk bedrag.

2. Kortere maximale looptijd

Met een maximale looptijd van 36 maanden (3 jaar) is CapitalBox minder geschikt voor zeer grote investeringen die je over een langere periode wilt afschrijven.

Traditionele banken bieden vaak looptijden tot 10 jaar of langer. De kortere looptijd bij CapitalBox betekent hogere maandelijkse aflossingen.

3. Niet voor starters

Je bedrijf moet minimaal 24 maanden actief zijn. Startende ondernemers kunnen dus niet bij CapitalBox terecht.

Dit is logisch vanuit risicomanagement, maar betekent wel dat een grote groep ondernemers is uitgesloten.

4. Minimale omzet vereist

Met een minimale jaaromzet van €50.000 zijn zeer kleine eenmanszaken mogelijk uitgesloten.

5. Geen automatische terugbetaling bij problemen

Als je in financiële problemen komt, moet je zelf contact opnemen met CapitalBox. Er is geen automatische opschorting of aanpassing van betalingen.

6. Maximaal €350.000-€500.000

Voor zeer grote investeringen is het maximale leenbedrag mogelijk te laag. Grote bedrijven met kapitaalbehoeften boven de €500.000 moeten elders aankloppen.

7. Cashflow moet voldoende zijn

CapitalBox beoordeelt je cashflow streng. Als je cashflow te laag is, wordt je aanvraag afgewezen, ook al voldoe je aan de omzeteis.

8. Buitenlandse eigenaren uitgesloten

Alle eigenaren moeten in Nederland wonen. Dit sluit bedrijven met buitenlandse eigenaren uit.

Voor wie is CapitalBox geschikt?

CapitalBox is niet voor iedereen. Laten we kijken voor welke ondernemers CapitalBox wel en niet geschikt is.

Geschikt voor

- Ondernemers die snelheid waarderen: Als je snel moet handelen om een kans te grijpen, is CapitalBox ideaal. Binnen een week kun je het hele proces afronden.

- MKB-bedrijven met bewezen track record: Je bedrijf draait al minstens 2 jaar, heeft een stabiele omzet van €50.000+, en een gezonde cashflow. CapitalBox is perfect voor gevestigde MKB-bedrijven.

- Ondernemers die zijn afgewezen door banken: Traditionele banken zijn vaak te streng of te traag. CapitalBox is toegankelijker en sneller, zonder zakelijke zekerheden.

- Tijdelijke financieringsbehoefte: Voor kortetermijnfinanciering (6-36 maanden) zoals voorraadinkoop, overbrugging, of seizoensinvesteringen is CapitalBox geschikt.

- Ondernemers die transparantie waarderen: Als je houdt van duidelijke voorwaarden zonder verborgen kosten, past CapitalBox bij je.

- Bedrijven met goede cashflow: De maandelijkse aflossingen kunnen hoog zijn door de kortere looptijd. Je cashflow moet sterk genoeg zijn om dit aan te kunnen.

Niet geschikt voor

- Startende ondernemers: Je bedrijf moet minimaal 24 maanden actief zijn. Starters moeten elders aankloppen.

- Zeer kleine eenmanszaken: Met een minimale omzet van €50.000 per jaar zijn zeer kleine bedrijven uitgesloten.

- Ondernemers die de laagste kosten zoeken: Als kosten je belangrijkste criterium zijn, is een traditionele banklening goedkoper (als je ervoor in aanmerking komt).

- Langetermijninvesteringen: Voor investeringen die je over 5-10 jaar wilt afschrijven, is de maximale looptijd van 36 maanden te kort.

- Zeer grote kapitaalbehoeften: Boven de €350.000-€500.000 moet je naar andere financiers kijken.

- Bedrijven met zwakke cashflow: De maandelijkse aflossingen kunnen zwaar zijn. Als je cashflow al krap is, kan dit problemen geven.

Vergelijking met concurrenten

Hoe verhoudt CapitalBox zich tot andere zakelijke financiers in Nederland? Laten we een vergelijking maken.

CapitalBox vs Qeld

Qeld is een bekende concurrent met een Trustpilot score van 4,8/5 (2.000 reviews).

Overeenkomsten

- Beide richten zich op MKB

- Beide bieden snelle financiering

- Vergelijkbare Trustpilot scores

Verschillen

- Qeld heeft lagere minimale omzet (€30.000 vs €50.000)

- Qeld heeft kortere minimale bedrijfsleeftijd (12 maanden vs 24 maanden)

- Kosten zijn vergelijkbaar, maar variëren per aanvraag

Conclusie: Qeld is toegankelijker voor kleinere en jongere bedrijven. CapitalBox richt zich meer op gevestigde MKB-bedrijven.

CapitalBox vs Swishfund

Swishfund heeft een Trustpilot score van 4,6/5 (228 reviews).

Overeenkomsten

- Snelle financiering

- Geen zakelijke zekerheden

- Vergelijkbare doelgroep

Verschillen

- Swishfund biedt unieke pinafroming (aflossing via pintransacties)

- Swishfund heeft lagere minimale omzet (€30.000)

- Swishfund heeft december actie (2 maanden aflossingsvrij)

Conclusie: Swishfund is interessant voor horeca en retail met veel pintransacties. CapitalBox is breder inzetbaar.

CapitalBox vs BridgeFund

BridgeFund heeft een Trustpilot score van 4,7/5 (3.000 reviews).

Overeenkomsten

- Snelle financiering

- MKB-focus

- Vergelijkbare voorwaarden

Verschillen

- BridgeFund heeft meer reviews (grotere speler)

- BridgeFund biedt ook langere looptijden

- Kosten zijn vergelijkbaar

Conclusie: BridgeFund is een grotere speler met meer ervaring. CapitalBox biedt vergelijkbare service.

CapitalBox vs traditionele banken

Traditionele banken (ABN AMRO, ING, Rabobank) bieden ook zakelijke leningen.

Voordelen banken

- Aanzienlijk lagere rente (3-8% per jaar vs 14% bij CapitalBox)

- Langere looptijden mogelijk (tot 10+ jaar)

- Grotere bedragen mogelijk

Nadelen banken

- Veel trager (weken tot maanden vs dagen)

- Strenge eisen en veel papierwerk

- Vaak zakelijke zekerheden vereist

- Hogere afwijzingspercentages

Conclusie: Als je in aanmerking komt voor een banklening en tijd hebt, is dat goedkoper. Maar CapitalBox is sneller en toegankelijker.

Eindoordeel vergelijking

CapitalBox positioneert zich in het midden: toegankelijker en sneller dan banken, maar iets strenger dan concurrenten zoals Qeld en Swishfund. De kwaliteit van service en klanttevredenheid is uitstekend.

Is CapitalBox betrouwbaar?

Dit is een cruciale vraag. Kun je CapitalBox vertrouwen met je zakelijke financiering?

Ferratum Group achtergrond

CapitalBox is onderdeel van Ferratum Group, een Fins fintech-bedrijf dat sinds 2005 actief is. Ferratum Group staat sinds 2015 genoteerd aan de Frankfurt Stock Exchange (DAX), wat betekent dat het bedrijf transparantie en regelgeving moet naleven.

Ferratum Group is actief in 25 landen en heeft door de jaren heen veel ervaring opgedaan met zowel zakelijke als particuliere leningen.

Toezicht door FSA

CapitalBox staat onder toezicht van de Zweedse Financial Supervisory Authority (FSA). Dit is de Zweedse equivalent van de Nederlandse AFM (Autoriteit Financiële Markten).

Dit toezicht betekent dat CapitalBox moet voldoen aan strikte regels omtrent transparantie, klantbescherming, en financiële stabiliteit.

Transparantie

CapitalBox is 100% transparant over kosten. Alle kosten worden vooraf duidelijk gecommuniceerd in de offerte. Er zijn geen verborgen kosten of verrassingen.

Klantenservice

De Trustpilot reviews laten zien dat CapitalBox serieus omgaat met klantrelaties. Het bedrijf reageert op alle reviews en biedt persoonlijke ondersteuning.

Klachtenafhandeling

Als je een klacht hebt, kun je contact opnemen via:

- Telefoon: 020 797 58 25

- Email: support@capitalbox.nl

- Klachtenformulier op de website

CapitalBox heeft een actief klachtenproces en lost problemen professioneel op.

Conclusie betrouwbaarheid

Ja, CapitalBox is een betrouwbaar bedrijf. De combinatie van FSA-toezicht, Ferratum Group achtergrond, transparante kosten, en uitstekende Trustpilot reviews geeft vertrouwen.

Conclusie

CapitalBox is een solide keuze voor gevestigde MKB-ondernemers die snel toegang nodig hebben tot zakelijke financiering. De combinatie van snelheid, transparantie, en persoonlijke service maakt het een aantrekkelijk alternatief voor traditionele banken.

De kosten zijn hoger dan bij banken, maar dat is de prijs voor snelheid en toegankelijkheid. Als je snel moet handelen om een kans te grijpen, kan CapitalBox de investering waard zijn.

De uitstekende Trustpilot score van 4,8/5 sterren op basis van 251 reviews geeft vertrouwen. Klanten prijzen consistent de snelheid, persoonlijke service, en betrouwbaarheid.

Mijn advies

- Vraag een offerte aan als je snel kapitaal nodig hebt en voldoet aan de voorwaarden

- Vergelijk met concurrenten zoals Qeld en Swishfund om de beste deal te vinden

- Bereken de totale kosten voordat je akkoord gaat

- Zorg voor voldoende cashflow om de maandelijkse aflossingen aan te kunnen

- Overweeg vervroegd aflossen als je cashflow verbetert om rente te besparen

CapitalBox is geen wondermiddel, maar wel een professionele en betrouwbare partner voor MKB-ondernemers die snelle financiering nodig hebben.

Binnen 5 minuten aangevraagd (vrijblijvend)

Open CapitalBoxlening

lening

Betaalmethode

M0ney.nl eindbeoordeling – CapitalBox review – 4,25 uit 5

Na uitgebreide analyse van CapitalBox kom ik tot een eindcijfer van 4,25 uit 5.

Sterke punten (+)

- Uitstekende Trustpilot score (4,8/5 met 251 reviews)

- Zeer snelle doorlooptijd (binnen 1 week)

- Transparante kosten zonder verborgen fees

- Geen zakelijke zekerheden vereist

- Boetevrij vervroegd aflossen

- Persoonlijke service en meedenken

- Betrouwbaar (FSA toezicht, Ferratum Group)

- Volledig online proces

- Geen BKR registratie

Zwakke punten (-)

- Relatief hoge kosten (gemiddeld 14% per jaar)

- Kortere maximale looptijd (36 maanden)

- Niet voor starters (24+ maanden vereist)

- Hogere minimale omzet (€50.000)

Voor wie is dit cijfer relevant?

Dit cijfer is gebaseerd op de doelgroep van CapitalBox: gevestigde MKB-bedrijven die snelheid en toegankelijkheid waarderen boven de laagste kosten.

Als je een startende ondernemer bent of de laagste kosten zoekt, is CapitalBox niet geschikt en zou het cijfer lager uitvallen.

Als je een gevestigd MKB-bedrijf bent met acute financieringsbehoefte, is CapitalBox uitstekend en rechtvaardigt het een 8,5 of zelfs hoger.

Disclaimer: Deze review is bedoeld voor informatieve doeleinden en is geen financieel advies. De situatie van elk bedrijf is uniek. Raadpleeg altijd een gekwalificeerde financieel adviseur voordat je belangrijke financieringsbeslissingen neemt. De informatie in deze review is actueel per december 2025 en kan in de toekomst veranderen.

Veelgestelde vragen (FAQ)

Na goedkeuring van de lening wordt het geld binnen 1 werkdag overgemaakt naar je zakelijke rekening. Het hele proces van aanvraag tot uitbetaling kan binnen een week afgerond zijn.

Je bedrijf moet minimaal 24 maanden actief zijn, een jaaromzet van €50.000+ draaien, gevestigd zijn in Nederland, en een Nederlandse zakelijke bankrekening hebben. Alle eigenaren moeten in Nederland wonen.

Je kunt tussen €5.000 en €500.000 lenen, afhankelijk van je omzet, cashflow, en risicoprofiel. Het exacte bedrag wordt bepaald na beoordeling van je aanvraag.

De rente varieert tussen 0,5% en 3,5% per maand (gemiddeld 1,1% p/m), afhankelijk van je risicoprofiel. Daarnaast betaal je éénmalige afsluitkosten van 2,95% over het geleende bedrag.

Ja, je kunt de lening op elk moment vervroegd aflossen zonder boete. Je betaalt alleen rente tot de dag dat je aflost.

Je hebt nodig: KvK-nummer, BSN-nummer, toegang tot je zakelijke bankrekening (via PSD2-koppeling), en een geldig identiteitsbewijs. CapitalBox vraagt geen uitgebreide financiële rapportages of businessplannen.

Nee, je bedrijf moet minimaal 24 maanden actief zijn. Starters kunnen niet bij CapitalBox terecht.

Nee, CapitalBox registreert de lening niet bij het BKR. Dit betekent dat het je persoonlijke kredietwaardigheid niet beïnvloedt.

CapitalBox stuurt een vriendelijke herinnering als ze de betaling niet op tijd ontvangen. Het is belangrijk om direct contact op te nemen als je structureel niet kunt betalen, zodat je samen naar een oplossing kunt zoeken.

Dit hangt af van je situatie. Als je cashflow en omzet sterk genoeg zijn, kun je mogelijk meerdere leningen hebben. Dit wordt per geval beoordeeld.

Ja, ZZP’ers kunnen bij CapitalBox terecht, mits ze voldoen aan de voorwaarden (24+ maanden actief, €50.000+ omzet, Nederlandse zakelijke bankrekening).

Een lening is een vast bedrag dat je in vaste maandelijkse termijnen terugbetaalt. Een krediet is een flexibele kredietlijn waarbij je alleen rente betaalt over het bedrag dat je opneemt.